CAC 40

La Fed fera-t-elle un cadeau avant Noël ?

Les places financières ont accéléré leur mouvement de rattrapage ces dernières semaines, à la faveur d’un léger apaisement des tensions inflationnistes aux États-Unis, qui laisse espérer que la Réserve fédérale ralentira prochainement le rythme de remontée des taux. Bon nombre d’indices se sont ainsi hissés sur des niveaux inédits depuis avril dernier, dans un contexte de détente du marché obligataire et d’un très net retour de l’appétit pour le risque.

Depuis le point bas de fin septembre, les performances s’avèrent exceptionnelles. Le CAC 40 a ainsi récupéré plus de 17,5 %, le DAX plus de 20,5 % et le Stoxx Europe 600 14,5 %. Aux États-Unis, le Nasdaq100 reprend 12 % sur un mois, le S&P500 14,5 % et le Dow Jones 18,3 %. Cette forte remontée a également été favorisée par le rebond des places asiatiques, avec l’allègement des restrictions de la politique zéro Covid en Chine et l’annonce de mesures de relance. À ce titre, c’est l’indice de Hong Kong qui signe la meilleure performance avec près de 25 % de hausse sur les 15 derniers jours (il reste néanmoins en repli de plus de 21 % depuis le début de l’année).

Au niveau de la macroéconomie, l’attention reste toujours focalisée sur l’inflation et sur les craintes de ralentissement économique, tandis que l’hypothèse d’une récession mondiale semble d’actualité pour 2023, ce qui pourrait favoriser les actifs à caractère défensif.

Outre-Atlantique, l’indice des prix à la consommation a rassuré mi-novembre, ressortant à +7,7 % en octobre, soit le quatrième mois consécutif de modération de l’inflation, ce qui rapproche mécaniquement le moment où la Fed n’aura plus à jouer les pères fouettards. L’indice CPI culminait à +9,1 % en juin ; l’indice des prix à la production allait également dans ce sens (+8 % sur un an contre +8,5 % en septembre). En zone euro, l’indice CPI a également reculé à +10,6 % (contre +10,7 %) le mois dernier. Que ce soit en Europe ou aux États-Unis, bien que les hausses de taux à venir puissent être plus modérées (+50 points de base attendus par la Fed en décembre), les banquiers centraux semblent tempérés, indiquant que les hausses de taux devraient se poursuivre dans les mois à venir alors que l’inflation peine à ralentir de manière significative. Aucune pause dans les resserrements monétaires n’est donc à l’ordre du jour.

Les récentes statistiques décevantes, confortant le scénario d’un ralentissement économique, et la forte progression des indices depuis 2 mois incitent donc à la prudence, d’autant que la saison des résultats trimestriels s’est avérée mitigée avec une croissance de moins de 3 % des bénéfices des sociétés du S&P500 au troisième trimestre. Bon nombre d’analystes ont revu à la baisse leurs prévisions pour le T4 ainsi que pour l’année prochaine en raison des perspectives plus que prudentes des sociétés.

D’un point de vue graphique, le CAC 40 demeure en phase de reprise depuis fin septembre, revenant à proximité de la borne haute de son range en données hebdomadaires (5 762/6 684 points). Sur cette échelle de temps, un biais haussier reste privilégié au-dessus des 6 216 points, niveau correspondant à la moyenne mobile à 20 semaines qui se retourne à la hausse. À plus court terme, la dynamique est également positive au-dessus des 6 400 points avec les 6 715/6 792 points en ligne de mire.

Seul un retour sous les 6 400 points en clôture militerait pour l’amorce d’une consolidation plus marquée qui pourrait ramener l’indice vers les 6 240 points.

La volatilité s’est nettement atténuée ces derniers jours malgré un regain de tensions géopolitiques et il faudra vraisemblablement attendre le verdict de la Fed le 14 décembre prochain pour être fixé sur un éventuel rallye de fin d’année.

Laurent Polsinelli

© 2022 zonebourse.com, 18 novembre 2022

CAC 40

Données chiffrées Euronext. Cours au 17 novembre 2022.

AVERTISSEMENT : la rubrique « Analyse Zone Bourse » comprend la diffusion sans aucune modification des articles rédactionnels (analyses techniques, analyses fondamentales, notes de recherche), des analyses graphiques et des recommandations d’investissement à caractère général (ci-après désignées collectivement “les informations”) produites par la société Surperformance SAS, éditrice du site Internet Zonebourse.com. Les informations de cette rubrique représentent une communication à caractère promotionnel et n’ont notamment pas été élaborées conformément à toutes les dispositions réglementaires visant à promouvoir l’indépendance des analyses financières.

les autres indices

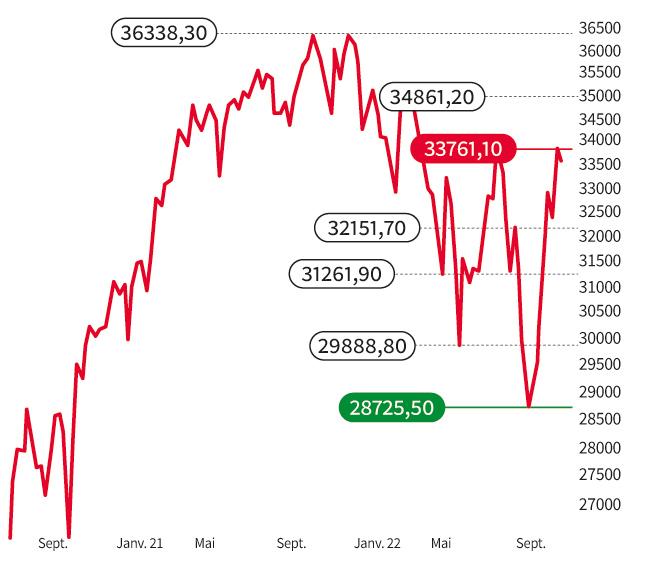

Dow Jones

OPINION MOYEN TERME

OPINION LONG TERME

Porté par le léger ralentissement de l’inflation américaine, laissant espérer des hausses de taux moins importantes, le Dow Jones a poursuivi son rattrapage ces dernières semaines, revenant à quelques encablures de ses plus hauts de mi-août. À court terme, on suivra désormais la sortie des 32 150/33 760 points pour agir et ainsi mettre à profit une poursuite du mouvement en direction des 34 860 points ou au contraire une nouvelle phase de consolidation avec les 31 260 points en ligne de mire. LP, 18/11/2022

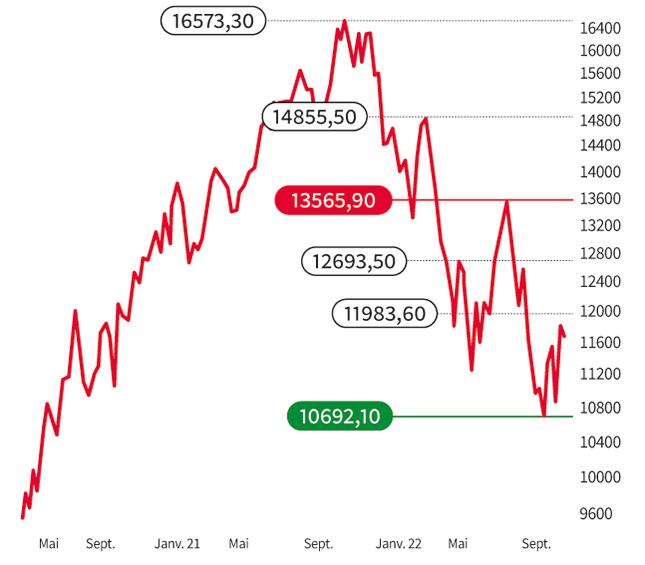

Nasdaq 100

OPINION MOYEN TERME

OPINION LONG TERME

Plus fébrile que son homologue américain, dans le sillage des résultats sanctionnés des GAFAM, le Nasdaq100 conserve une dynamique baissière en données hebdomadaires, sous les 11 980 points, niveau correspondant à la moyenne

mobile à 20 semaines. Seul le dépassement de cette zone de cours autoriserait le scénario d’un rebond de plus forte ampleur en direction des 12 690 points voire 13 565 points. LP, 18/11/2022

Nikkei

OPINION MOYEN TERME

OPINION LONG TERME

Le Nikkei demeure en phase de reprise depuis début octobre, profitant par ailleurs de la faiblesse du yen et de la volonté inconditionnelle de la Banque du Japon de maintenir sa politique monétaire ultra-accommodante pour soutenir la reprise. En données hebdomadaires, l’indice devrait poursuivre ses oscillations au sein du range 25 935/2 890 points qui perdure depuis le début de l’année. LP, 18/11/2022