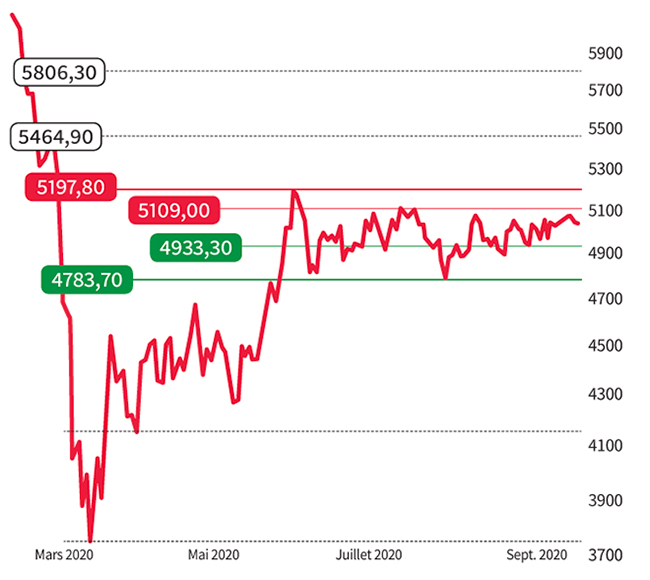

CAC 40

En manque de catalyseur

Contrairement aux mois précédents, les places financières ont été chahutées à la rentrée, alors que la suprématie des valeurs technologiques américaines a trouvé ses limites.

La persistance des craintes au sujet de la pandémie et le ralentissement de la reprise économique ont incité les opérateurs à prendre leurs bénéfices sur un secteur jugé survalorisé. Rappelons que le Nasdaq 100 a progressé de plus de 80 % depuis son point bas en mars dernier, affichant toujours une performance annuelle de 27 %.

Une fois n’est pas coutume, les arbitrages sectoriels ont été bénéfiques à l’Europe, les grands indices européens ayant rattrapé une partie de leur retard sur Wall-Street, avec des performances positives en septembre, alors que le S&P500 et le Nasdaq 100 perdent respectivement 4 % et 8,5 % (contre +1,8 % pour le CAC 40).

Les valeurs financières, l’automobile et les pétrolières ont été délaissées au profit des matériaux de base et surtout du Luxe, à l’image de l’envolée de 15 % en septembre pour Kering, ou des 7 % de pris pour LVMH.

Au niveau de la macroéconomie, les données ont globalement rassuré. Les indices PMI manufacturier et services sont ressortis dans le consensus ou légèrement meilleurs que prévu, que ce soit en Chine, en Europe ou aux États-Unis. La production industrielle chinoise rebondit de 5,6 % et les ventes au détail repartent à la hausse (+0,5 %) pour la première fois depuis le début de la pandémie.

Outre-Atlantique, les bons chiffres du chômage (taux de chômage à 8,4 % avec 1,371 million de créations de postes) contrastent néanmoins avec la faible progression des ventes au détail (+0,6 %) ou celle de la production industrielle (+0,4 %), confirmant ainsi que la reprise économique en cours tend à ralentir, comme le mettent en évidence les banquiers centraux. Les banques centrales ont, en effet, opté pour un statu quo, réitérant leurs engagements à poursuivre leur politique monétaire ultra-accommodante et les stimuli monétaires. La Banque Centrale européenne est prête à renforcer son action, en utilisant tous les moyens nécessaires, face à une situation économique difficile. La Réserve Fédérale américaine a promis qu’elle ne remonterait pas ses taux au moins jusqu’en 2023, tant que l’inflation ne repasse pas modérément au-dessus des 2 % pendant un certain temps. Elle constate un ralentissement de la reprise économique, compte tenu de la situation sanitaire toujours préoccupante. Comme son homologue européenne, elle a ainsi revu légèrement à la baisse ses prévisions de croissance pour 2021, tablant sur un PIB à +4 % (+5 % précédemment), avec une contraction de 6,5 % cette année. Les opérateurs garderont désormais les yeux rivés sur l’évolution de la situation sanitaire, mais aussi sur les prochaines publications de sociétés, les résultats pour le troisième trimestre débutant mi-octobre. Pour l’heure, le consensus table sur une baisse de 22,2 % des bénéfices des sociétés du S&P500. Ces données majeures seront suivies de près, ainsi que les perspectives pour les trimestres à venir. Dans cette attente, la volatilité pourrait perdurer.

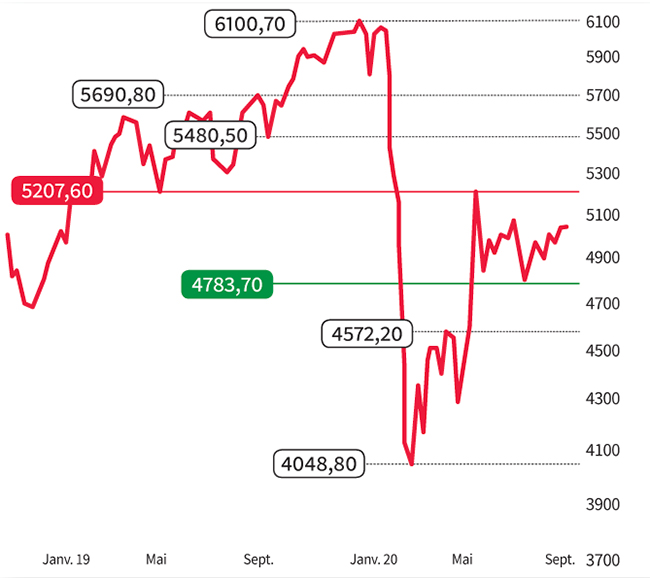

D’un point de vue technique, en données hebdomadaires, le CAC 40 poursuit son mouvement de consolidation horizontal au sein du range 4 780/5 200 points, après avoir brièvement dépassé la barre des 5 200 points en juin dernier. Sur cette échelle de temps, la configuration apparaît donc neutre. À plus court terme, la zone d’indécision se resserre, l’indice parisien oscillant depuis le début du mois dans la zone des 4 930/5 100 points. La sortie de cette zone devrait donc être déterminante pour l’orientation à venir.

On attendra la sortie de ce range pour se positionner dans un sens comme dans l’autre et ainsi mettre à profit une nouvelle impulsion haussière avec les 5 200 points comme tout premier objectif ou au contraire, une consolidation plus marquée, avec dans cette hypothèse, les 4 800/ 4 780 points en ligne de mire, niveau qui permettrait de revenir progressivement à l’achat à un meilleur timing.

Laurent Polsinelli

© 2020 zonebourse.com, 18 septembre 2020

CAC 40

Cours au 18 septembre 2020

Source : Les données chiffrées macroéconomiques proviennent de Bloomberg

Indice Stoxx 600 : indice boursier composé des 600 principales capitalisations boursières européennes.

Les données relatives aux performances passées ont trait à des périodes passées et ne sont pas un indicateur fiable des résultats futurs. ceci est valable également pour ce qui est des données historiques de marché.

les autres indices

Dow Jones

OPINION MOYEN TERME

OPINION LONG TERME

Toujours lesté par ses poids lourds (pétrolières, bancaires et plus récemment les valeurs technologiques), l’indice Dow Jones consolide depuis un mois, après avoir frôlé ses sommets historiques. La dynamique haussière reste pour le moment intacte et seul un retour sous les 27 110 points marquerait l’amorce d’une consolidation de plus forte ampleur en direction des 25 000 points.

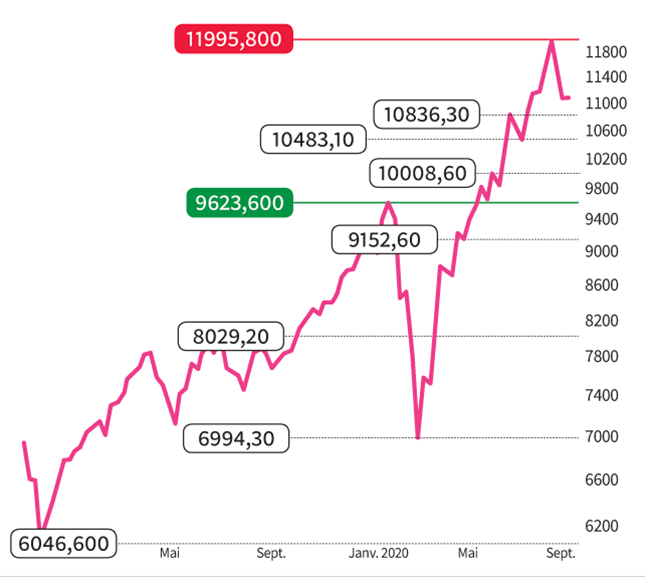

Nasdaq 100

OPINION MOYEN TERME

OPINION LONG TERME

Depuis son record à 12 439 points du 3 septembre, le Nasdaq 100 a subi des prises de bénéfices, les valeurs technologiques étant sur-valorisées compte tenu des perspectives économiques. L’indice a ainsi perdu 10 %, conservant néanmoins une performance annuelle de 28 %. Seule une rechute sous 10 800 points mettrait à mal les velléités haussières, suggérant une correction plus marquée en direction des 10 400 points.

Nikkei

OPINION MOYEN TERME

OPINION LONG TERME

Le Nikkei ne montre pas de signes de faiblesse et se maintient à quelques encablures de la résistance long terme des 24 000/24 040 points. Sur un horizon temps plus court, la dynamique ne sera pas dégradée tant que l’indice demeure au-dessus des 21 710 points, niveau correspondant à la moyenne mobile à 100 semaines. Sous ce niveau, on pourrait s’attendre à de nouveaux dégagements en direction des 20 180 points.