CAC 40

Les grosses capitalisations américaines mènent toujours le bal

L’année a plutôt bien commencé pour les places financières qui ont profité ces dernières semaines des bonnes données macroéconomiques américaines, de résultats trimestriels globalement bien accueillis et de la perspective de baisse de taux aux États-Unis.

La tendance porteuse se poursuit donc, même si le scénario ciel bleu des investisseurs en début d’année (c’est-à-dire une première baisse de taux de la Fed en mars puis cinq ou six autres d’ici la fin de l’année) est désormais de l’histoire ancienne. L’économie américaine est trop dynamique pour réduire les taux aussi vite. L’emploi reste vigoureux, avec un taux de chômage à 3,7 % et 353K créations de postes, les dépenses de construction progressent de 0,9 %, le PIB de 3,3 % (après 4,9 % au troisième trimestre 2023) et les indicateurs d’activité se redressent (à respectivement 49,1 pour l’ISM manufacturier et 52,9 pour celui des services).

Parallèlement, l’inflation américaine de janvier n’a pas suivi une trajectoire aussi favorable que prévu. La hausse des prix à la consommation sur un an a certes décéléré de 3,4 % à 3,1 % entre décembre et janvier, mais les économistes attendaient un coup de frein plus net. Quant à l’inflation de base, elle s’est maintenue à 3,9 %. Cela semble suffisant pour que la politique monétaire ne change pas tout de suite. La Fed avait mis en garde le marché contre un excès d’optimisme sur le front de la lutte contre l’inflation, mais elle avait peut-être donné trop d’espoirs aux investisseurs en décembre. Concrètement, l’inflation est plus élevée que prévu, les rendements obligataires remontent, le dollar s’apprécie face aux principales devises. Les pronostics ne sont plus que de trois ou quatre baisses de taux américains de 25 points de base cette année, dont la première en juin ou juillet (et non plus à partir de mars).

Concernant les publications de résultats, la croissance des bénéfices du 4e trimestre est deux fois plus rapide que prévu aux États-Unis. Deux tiers des sociétés du S&P 500 ont déjà publié, dont une grande partie des poids lourds et près de 80 % d’entre elles ont dépassé les attentes selon le consensus Factset. Les bénéfices devraient ressortir en hausse de 2.9 % sur le trimestre (contre 1,5 % attendu fin décembre). Comme à l’accoutumée, les technos ont tiré les indices vers le haut et les « Sept Magnifiques » ont représenté 60 % de la hausse du S&P 500 en 2024 (seule Tesla perd près de 26 % depuis le début de l’année).

Les actions technologiques américaines ont néanmoins subi leur première baisse après le CPI, même si l’intelligence artificielle devrait toujours avoir le vent en poupe. Les prochaines statistiques liées aux prix devraient donc prendre plus d’importance dans les semaines à venir et pourraient être source de volatilité, à l’image du VIX qui revient sur ses plus hauts de novembre dernier. La récente poussée des indices incite donc à la prudence puisque de nouvelles données décevantes pourraient servir de prétexte à des prises de bénéfices plus marquées.

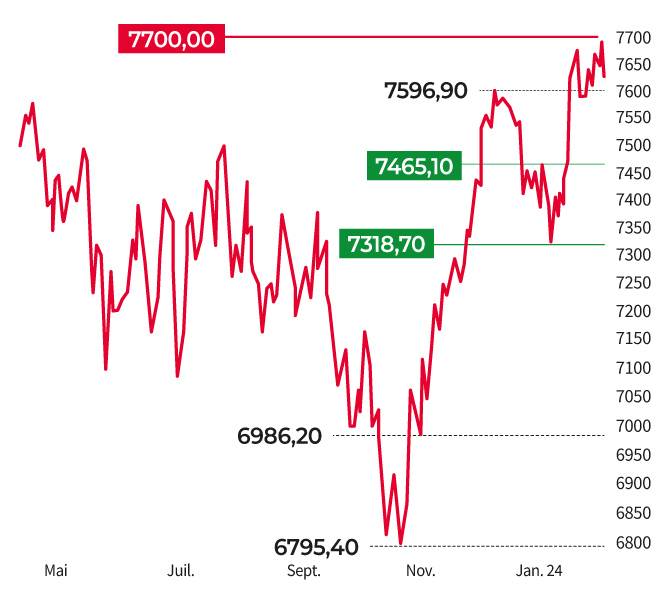

D’un point de vue graphique, dans le sillage de Wall Street, le CAC 40 a inscrit un nouveau record absolu le 31 janvier à 7 702,95 points. Certaines de ses composantes affichent des performances à deux chiffres depuis le 1er janvier. Publicis engrange 15,8 %, Cap Gemini 14,2 %, Hermès 11,5 %, Safran 10,3 % et LVMH 8,6 % tandis que Sodexo perd 21,6 %, BNP Paribas 14,2 % et Société Générale 10,3 %.

L’indice parisien montre quelques signes d’essoufflement et pourrait ainsi amorcer un mouvement de consolidation, d’autant qu’un gap reste ouvert depuis le 26 janvier, dans la zone des 7 466/7 553 points. Ces deux niveaux constituent les premiers objectifs baissiers, ce qui ne devrait toutefois pas remettre en cause la dynamique de fond. En données journalières, seul un retour sous les 7 465 points militerait pour des dégagements plus marqués en direction des 7 320/7 300 points. On pourrait donc profiter d’un retour dans cette zone de cours pour revenir progressivement à l’achat avec un meilleur timing.

Laurent Polsinelli

Responsable indices et produits dérivés

© 2024 zonebourse.com, 14 février 2024

CAC 40

Source : Les données chiffrées macroéconomiques proviennent de Bloomberg. Cours au 13 février 2024.

AVERTISSEMENT : la rubrique « Analyse Zone Bourse » comprend la diffusion sans aucune modification des articles rédactionnels (analyses techniques, analyses fondamentales, notes de recherche), des analyses graphiques et des recommandations d’investissement à caractère général (ci-après désignées collectivement “les informations”) produites par la société Surperformance SAS, éditrice du site Internet Zonebourse.com. Les informations de cette rubrique représentent une communication à caractère promotionnel et n’ont notamment pas été élaborées conformément à toutes les dispositions réglementaires visant à promouvoir l’indépendance des analyses financières.

les autres indices

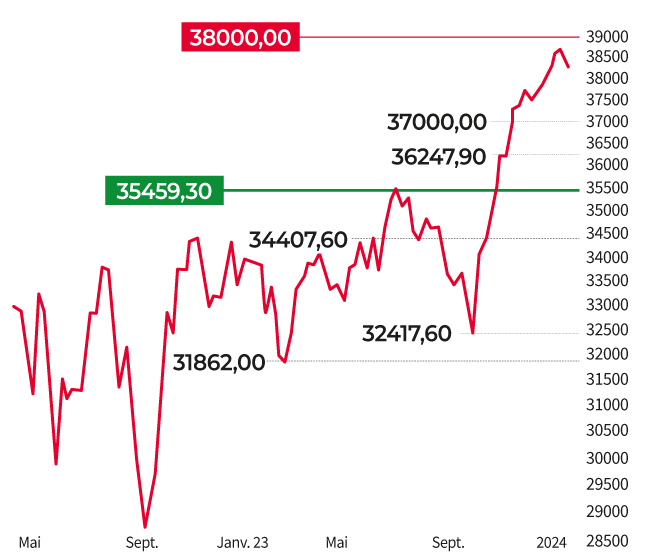

Dow Jones

OPINION MOYEN TERME

OPINION LONG TERME

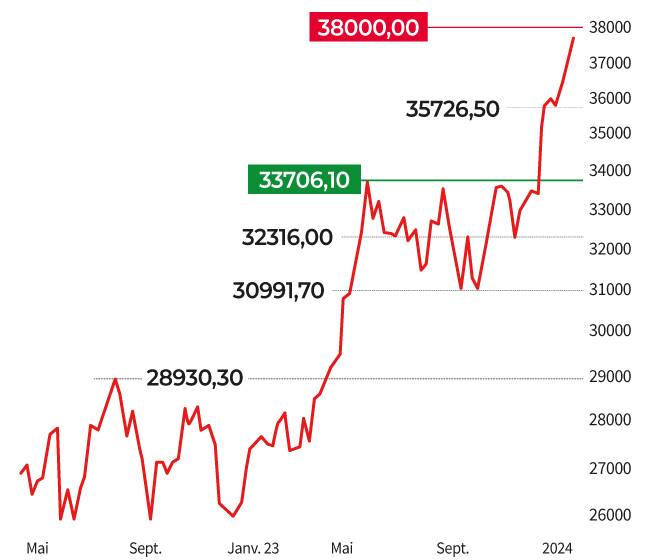

Porté par la bonne santé de l’économie américaine et les résultats d’entreprises, le Dow Jones a poursuivi sa course aux records depuis le début de l’année, frôlant de justesse les 39 000 points. L’indice pourrait néanmoins marquer une pause et amorcer un mouvement de consolidation, avec la persistance de l’inflation, en direction des 37 000 points dans un premier temps voire 36 250 points, zone de convergence avec la moyenne mobile à 20 semaines. LP, 14/02/2024

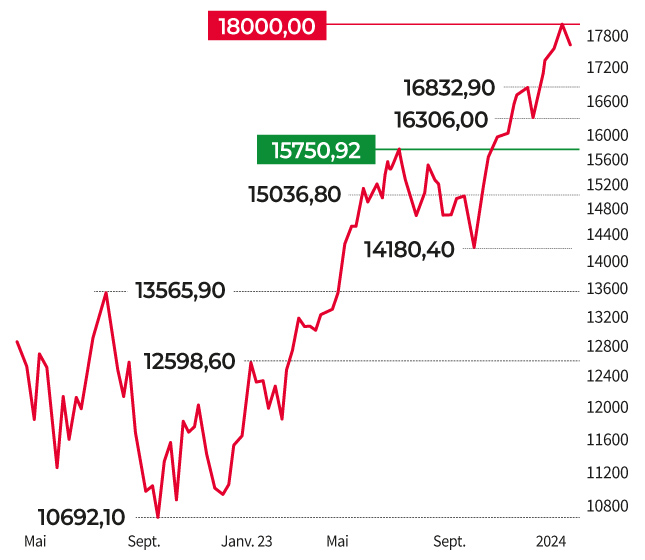

Nasdaq 100

OPINION MOYEN TERME

OPINION LONG TERME

Après plus de 53 % de progression en 2023, le Nasdaq 100 affiche encore plus de 4,5 % de gain depuis le début de l’année, grâce aux grosses capitalisations et l’essor de l’IA. La hausse des rendements obligataires, avec la perspective d’un report des baisses de taux, pourrait inciter les opérateurs à quelques prises de bénéfices et ramener l’indice dans la zone des 16 830/16 300 points dans les semaines à venir. LP, 14/02/2024

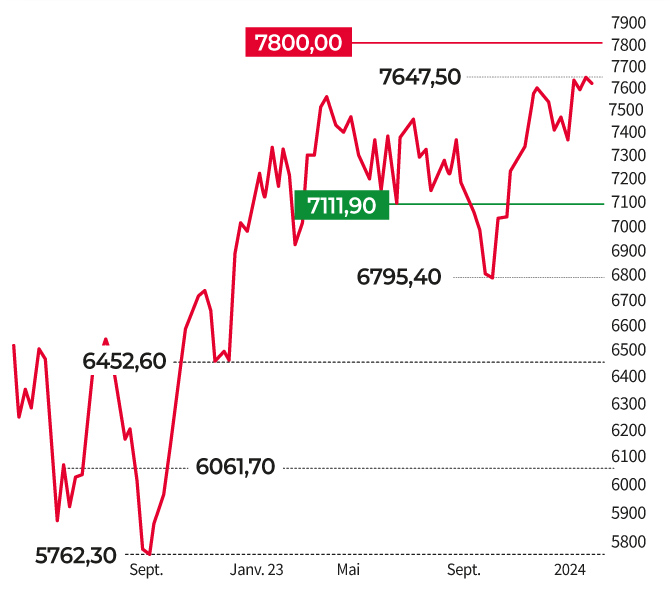

Nikkei

OPINION MOYEN TERME

OPINION LONG TERME

Toujours porté par la faiblesse du yen et la politique monétaire accommodante de la BoJ, le Nikkei a rallié des niveaux inédits depuis 34 ans. Dans le sillage de Wall-Street et de la hausse des rendements obligataires, l’indice japonais pourrait subir quelques prises de bénéfices à brève échéance en direction des 36 500 points. La tendance haussière ne sera toutefois pas remise en cause tant que l’indice demeure au-dessus des 35 726 points. LP, 14/02/2024