A LA LOUPE

L’évolution des Leverage & Short

Les produits Leverage et Short évoluent tous les jours en fonction de la performance de leur sous-jacent. Ainsi un Leverage x5 aura tous les jours une performance égale à 5 fois celle de son support. En revanche, ce lien mathématique quotidien entre produit et sous-jacent ne signifie pas que sur une période supérieure à une journée, le produit aura une performance égale à 5x celle de son sous-jacent. Celle-ci pourra être plus favorable ou moins favorable en fonction de la trajectoire du support. Pourquoi ? Simplement en fonction de propriétés mathématiques simples.

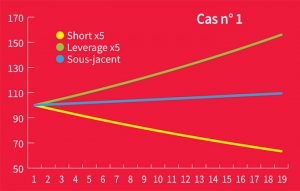

Dans le cas n° 1, le sous-jacent évolue de façon linéaire avec une hausse de 0,5 % tous les jours. Au bout de 18 séances, il s’est apprécié de 9,4 %. Le Leverage a, lui, progressé de 0,5*5 = 2,5 % tous les jours, soit une hausse finale de 56 % à 156 €. Le produit a donc multiplié, sur la période, la hausse du sous-jacent par près de 6. Dans le cas défavorable d’un investisseur détenteur d’un Short x5, le produit aurait perdu 36,6 % de sa valeur à 63,40 € ne multipliant la variation du sous-jacent « que » par 3,9.

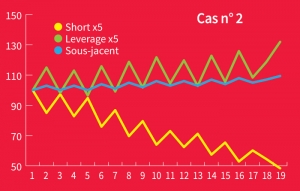

Dans le cas n° 2, la hausse du sous-jacent est également de 9,4 % sur la période donnée. En revanche, le chemin pour y parvenir a été beaucoup plus tortueux. Dans ce cas, le Leverage s’est apprécié de 32 % à 132 €, soit 3,4 fois plus que le sous-jacent. Le produit Short a lui perdu près de 52 % de sa valeur à 48 €, soit près de 5,5 fois les variations du support.

Chaque jour, la variation du produit est calculée par rapport au cours de clôture de la veille du sous-jacent. Lorsque la base de calcul est élevée, les variations du produit en valeur absolue seront ainsi plus importantes que si la base de calcul était faible. Deux variations similaires en pourcentage ne sont pas similaires en valeur. Cet effet mathématique simple est donc favorable aux investisseurs de Leverage ou de Short lorsque la variation du sous-jacent marque une tendance définie (cas n° 1) ; il est en revanche défavorable dans le cas d’une succession de variations inverses (cas n° 2). Ainisi, si un Leverage ou un Short atteint une valeur très faible, il ne pourra revenir à son niveau initial qu’après une hausse considérable. Un produit perdant 90 % de sa valeur devra en effet s’apprécier de 900 % pour revenir à sa valeur de départ.

Arnaud Courtois

Société Générale Produits de Bourse