CAC 40

Une pause à mi-parcours ?

Portées par Wall Street et les valeurs technologiques, les places financières ont nettement repris de la hauteur depuis fin mai, soutenues par les espoirs de la fin du cycle de hausse de taux aux États-Unis, l’inflation poursuivant sa décrue depuis le pic touché en septembre dernier.

Le Nasdaq 100 s’est ainsi nettement distingué, engrangeant près de 38 % depuis le 1er janvier, tandis que les autres grands indices affichent des gains resserrés de l’ordre de 13 à 16 % pour le CAC 40, le DAX ou encore le S&P 500.

L’appétit pour le risque a donc été soutenu par une inflation qui confirme son ralentissement, à l’image de l’indice des prix à la consommation aux États-Unis, tombé à 4,1 % en mai (contre 4,9 % le mois précédent). Ce même indice progresse de 6,1 % en zone euro (contre 7 % le mois dernier). Ces récents changements ont poussé la Réserve fédérale à opter pour un statu quo en juin, bien qu’elle ait aussi douché les espoirs d’un assouplissement monétaire en évoquant que deux autres hausses de taux étaient envisagées d’ici la fin de l’année, pour contrer les tensions inflationnistes qui demeurent bien loin de l’objectif des 2 %.

En zone euro, la situation semble assez différente. La BCE a une nouvelle fois relevé de 25 points de base son taux directeur et semble bien disposée à poursuivre sur sa lancée, avec une hausse équivalente en juillet.

D’autres éléments semblent néanmoins de nature à nuancer l’optimisme ambiant. Le risque de récession apparaît de plus en plus élevé aux États-Unis, avec une activité dans les services proche de la contraction et la remontée du coût du crédit qui devrait peser sur la consommation. La zone euro est par ailleurs entrée en récession technique, après deux trimestres consécutifs de baisse de 0,1 % du PIB. Pendant ce temps, la Chine voit sa croissance et son activité ralentir, malgré la récente sortie de la politique zéro-Covid.

Cette dégradation des perspectives macroéconomiques pourrait ainsi peser sur les entreprises à l’approche du coup d’envoi de la saison des résultats pour le second trimestre 2023 mi-juillet.

Bien que 78 % des sociétés du S&P 500 aient dépassé les attentes au T1, les résultats sont ressortis en baisse de 2.2 % au premier trimestre et les anticipations sont de l’ordre de –6,4% pour le second trimestre. Il faudrait attendre le second semestre pour le retour de la croissance des bénéfices (+0,8 % pour le T3 et +8,2 % pour le T4).

Ces prochaines publications et les perspectives des sociétés pourraient donc être déterminantes après la forte progression des marchés depuis le début d’année.

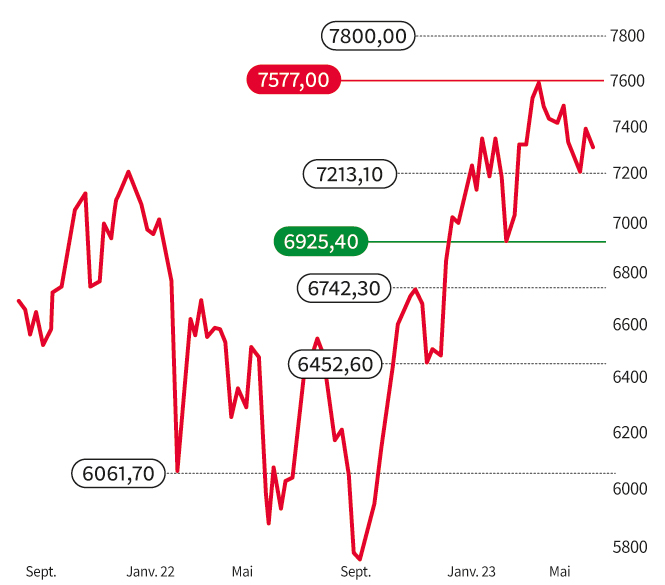

D’un point de vue graphique, le CAC 40 reste bien orienté à moyen et long terme. Sur un mois glissant, les performances de ses composantes sont néanmoins assez contrastées en fonction des secteurs. Renault s’adjuge 14 %, avec Société Générale. STM et Cap Gemini gagnent 13,6 % dans le sillage des technologiques américaines. Dassault Systèmes grimpe de 13 % tandis que Worldline cède 14,5 % sur la même période. Les valeurs à caractère défensif sont en revanche délaissées, à l’image de Carrefour (-8,5 %), Orange (-7,5 %) ou encore Danone (-7,2 %).

En données hebdomadaires, l’indice poursuit ses oscillations horizontales au sein du range 6 925/7 577 points et conserve un biais haussier au-dessus des 7 210 points.

Sur un horizon de temps plus court, la zone d’indécision se resserre. Il faudra désormais suivre de près la sortie des 7 200/7 400 points pour se positionner dans un sens comme dans l’autre. Une sortie par le haut de cette zone devrait permettre à l’indice de renouer rapidement avec ses récents records. Dans le cas contraire, sous les 7 200 points, il faudra s’attendre à une consolidation de plus forte ampleur qui pourrait rapidement ramener l’indice vers les 7 000/6 925 points.

Laurent Polsinelli

Responsable indices et produits dérivés

© 2023 zonebourse.com, 20 juin 2023

CAC 40

Données chiffrées Euronext. Cours au 19 juin 2023.

AVERTISSEMENT : la rubrique « Analyse Zone Bourse » comprend la diffusion sans aucune modification des articles rédactionnels (analyses techniques, analyses fondamentales, notes de recherche), des analyses graphiques et des recommandations d’investissement à caractère général (ci-après désignées collectivement “les informations”) produites par la société Surperformance SAS, éditrice du site Internet Zonebourse.com. Les informations de cette rubrique représentent une communication à caractère promotionnel et n’ont notamment pas été élaborées conformément à toutes les dispositions réglementaires visant à promouvoir l’indépendance des analyses financières.

les autres indices

Dow Jones

OPINION MOYEN TERME

OPINION LONG TERME

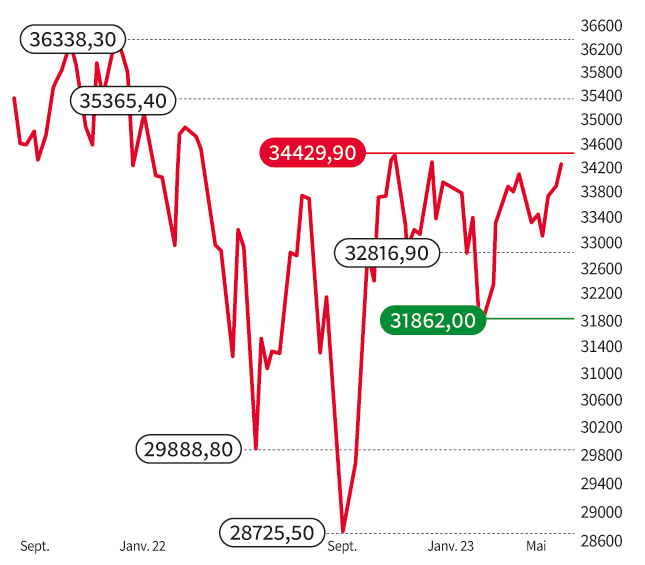

Profitant de la baisse de l’inflation et de la pause annoncée par la Fed dans son cycle de resserrement monétaire, l’indice Dow Jones a poursuivi son mouvement de reprise ces dernières semaines, se hissant sur des niveaux inédits depuis décembre 2022. La zone des 34 430 points pourrait toutefois servir de prétextes à quelques prises de bénéfices dans les semaines à venir, dans l’attente des publications de sociétés pour le T2. Un premier objectif baissier serait alors fixé vers 32 800 points. LP, 20/06/2023

Nasdaq 100

OPINION MOYEN TERME

OPINION LONG TERME

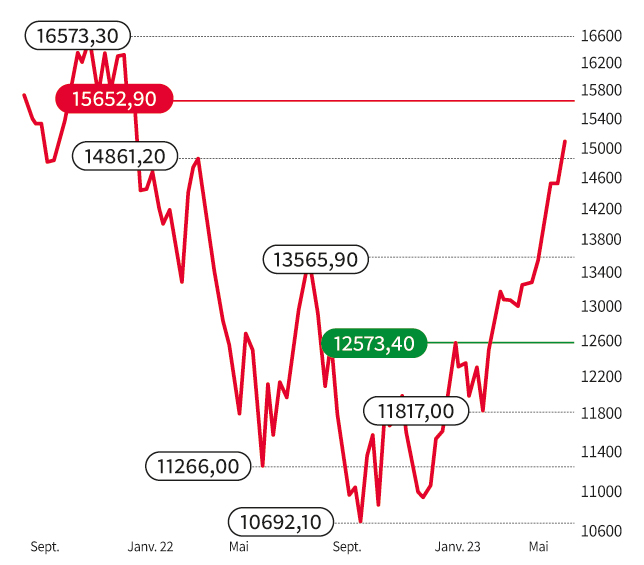

Evoluant sur ses plus hauts depuis mars 2022, avec une performance de près de 38 % depuis le 1er janvier, le Nasdaq 100 pourrait vouloir souffler un peu en attendant les publications de sociétés en juillet et la perspective de deux autres resserrements monétaires d’ici fin 2023 aux USA. La zone des 15 650 points pourrait faire barrage au trend haussier de ces derniers mois et engendrer un reflux des cours vers les 13 565 points, zone de convergence avec la moyenne mobile à 20 semaines. LP, 20/06/2023

Nikkei

OPINION MOYEN TERME

OPINION LONG TERME

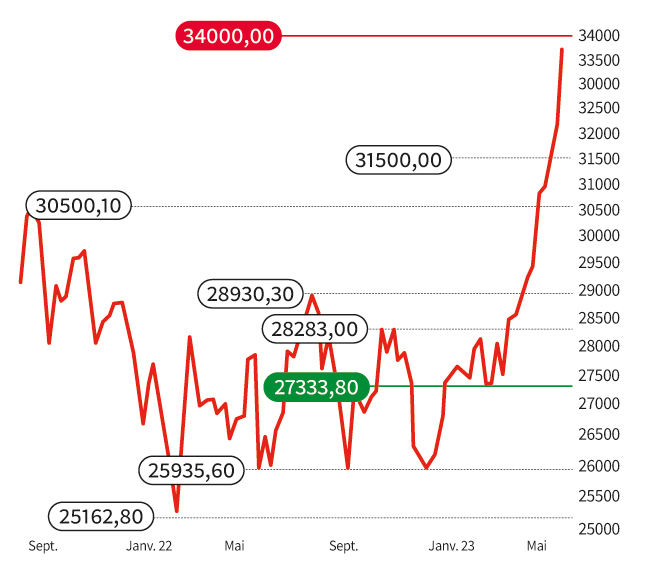

Profitant de la politique ultra-accommodante de la BoJ, de la faiblesse du yen et des perspectives baissières de l’inflation à l’échelle mondiale, une fois n’est pas coutume, le Nikkei s’envole depuis le début de l’année (+28 %) pour se hisser sur des niveaux inégalés depuis 1990. Avec +22 % sur les 3 derniers mois, des prises de bénéfices légitimes à l’approche des 34 000 points pourraient néanmoins freiner l’élan. Un retour sur les 31 500 points semble plausible dans les semaines à venir. LP, 20/06/2023