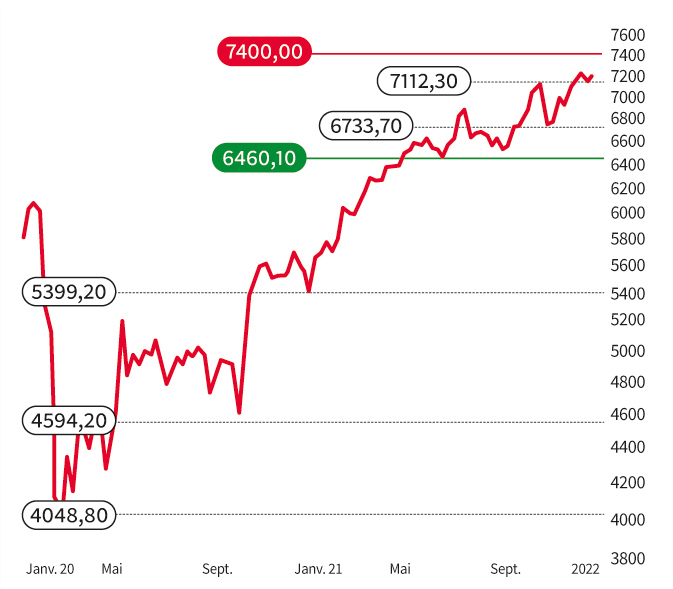

CAC 40

Regain de nervosité avec les futures hausses de taux

Malgré la persistance des craintes sanitaires, les places financières ont inscrit de nouveaux records en début d’année, à la faveur de l’amélioration des perspectives économiques et de la moindre dangerosité du nouveau variant Omicron. Ces dernières subissent désormais quelques dégagements après le coup d’envoi de la saison des résultats, la tendance étant en grande partie fragilisée par les pressions inflationnistes et la perspective d’un durcissement des politiques monétaires des banques centrales.

Les dernières statistiques semblent en effet confirmer le redressement économique à l’échelle mondiale. Aux États-Unis, comme l’a récemment souligné la Réserve Fédérale, le marché de l’emploi est sur la bonne voie, avec un taux de chômage à 3,9 % malgré de faibles créations de postes non agricoles (199 000 contre 249 000 le mois dernier). Elles étaient de 807 000 dans le secteur privé. Les commandes industrielles progressent de 1,6 % et les indicateurs d’activité dans le secteur manufacturier et celui des services confirment leur expansion, malgré un léger ralentissement de la croissance ces derniers mois.

La Fed estime ainsi que l’économie américaine n’a plus besoin de la politique monétaire ultra-accommodante, justifiant ainsi la réduction prochaine de son bilan, l’arrêt du programme de rachats d’actifs et le début du cycle de hausses des taux (3 ou 4 en 2022), en raison d’une inflation persistante, à son plus haut niveau depuis 40 ans.

De son côté, la BCE garde un train de retard malgré une inflation qui progresse de 5 % en zone euro en décembre, un plus haut de 25 ans. Aucun resserrement monétaire n’est pour le moment envisagé cette année. La banque centrale européenne mettra néanmoins fin à son programme d’achats urgence pandémie en mars (PEPP) et devrait, en revanche, doubler son programme d’achats classiques au second trimestre, afin de rassurer les marchés et ne pas casser la reprise économique. Les prochaines annonces des banques centrales pourraient ainsi être source de volatilité pour les marchés actions.

La saison des trimestriels qui vient tout juste de débuter devrait également constituer l’autre grand catalyseur des indices. Selon le consensus Factset, les bénéfices des sociétés du S&P 500 devraient progresser de 21,8 % au 4e trimestre (après +40 % au 3e trimestre, +91 % au second et +52 % au 1er trimestre). Les bénéfices sont ainsi attendus en hausse de plus de 45 % sur l’année, dépassant largement le précédent record de 2010, avec +39,6 %.

Outre ces résultats, les opérateurs devraient prêter une attention toute particulière aux perspectives des sociétés, compte tenu des pénuries d’approvisionnement, de la pression des salaires et de la perspective de remontée des taux en raison de l’inflation persistante. Ces prévisions pourraient décevoir après une année 2020 exceptionnelle. Il convient donc de rester prudent sur les niveaux actuels.

D’un point de vue graphique, le CAC 40 suit une dynamique positive sur toutes les échelles de temps, demeurant à quelques encablures de son récent record historique (7 384 points). En données hebdomadaires, le biais reste haussier au-dessus des 7 000 points, zone de convergence avec la moyenne mobile à 20 semaines. Sur un horizon de temps plus court, l’indice parisien a amorcé un mouvement de consolidation, après avoir tutoyé les 7 400 points. Seul l’enfoncement de la zone des 7 075 points, correspondant à la moyenne mobile à 50 jours, suggérerait l’amorce d’une consolidation de plus forte ampleur en direction des 6 870 points voire 6 720 points par extension.

Un retour sur cette zone basse ne remettrait toutefois pas en cause la dynamique de fond et serait l’occasion de revenir à l’achat avec un meilleur timing.

Laurent Polsinelli

© 2022 zonebourse.com, 18 janvier 2022

CAC 40

Données chiffrées Euronext

AVERTISSEMENT : la rubrique « Analyse Zone Bourse » comprend la diffusion sans aucune modification des articles rédactionnels (analyses techniques, analyses fondamentales, notes de recherche), des analyses graphiques et des recommandations d’investissement à caractère général (ci-après désignées collectivement “les informations”) produites par la société Surperformance SAS, éditrice du site Internet Zonebourse.com. Les informations de cette rubrique représentent une communication à caractère promotionnel et n’ont notamment pas été élaborées conformément à toutes les dispositions réglementaires visant à promouvoir l’indépendance des analyses financières.

les autres indices

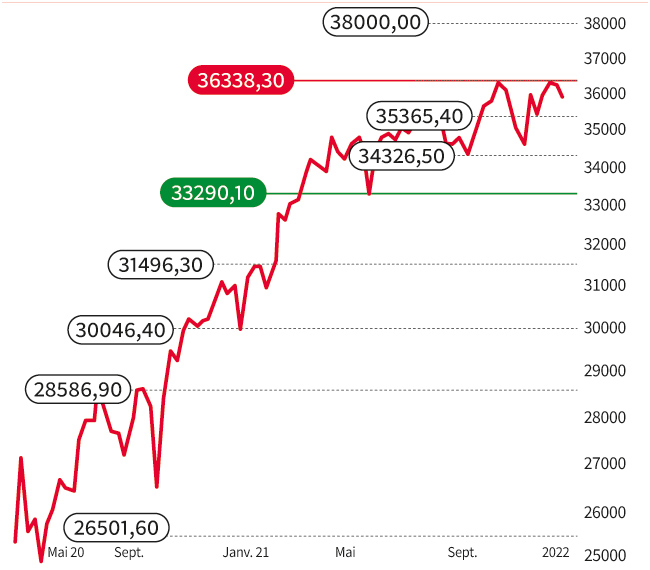

Dow Jones

OPINION MOYEN TERME

OPINION LONG TERME

Après avoir inscrit de nouveaux records historiques en début d’année, le Dow Jones amorce un mouvement de consolidation, sur fond de craintes d’un durcissement plus rapide que prévu de la politique monétaire de la Réserve Fédérale. En données hebdomadaires, la dynamique haussière ne sera pas remise en cause tant que l’indice demeure au-dessus des 35 365 points. Sous ce niveau, il faudra s’attendre à des prises de bénéfices plus marquées en direction des 34 326/33 290 points. LP, 18/01/2022

Nasdaq 100

OPINION MOYEN TERME

OPINION LONG TERME

Fortement valorisées, les valeurs du Nasdaq 100 subissent quelques prises de bénéfices depuis le 1er janvier, avant les résultats du quatrième trimestre, les opérateurs redoutant par ailleurs des relèvements de taux d’intérêt plus rapidement que prévu. L’indice américain montre ainsi quelques signes de fébrilité et pourrait poursuivre son mouvement de consolidation en direction des 15 150 points voire 14 680 points par extension. LP, 18/01/2022

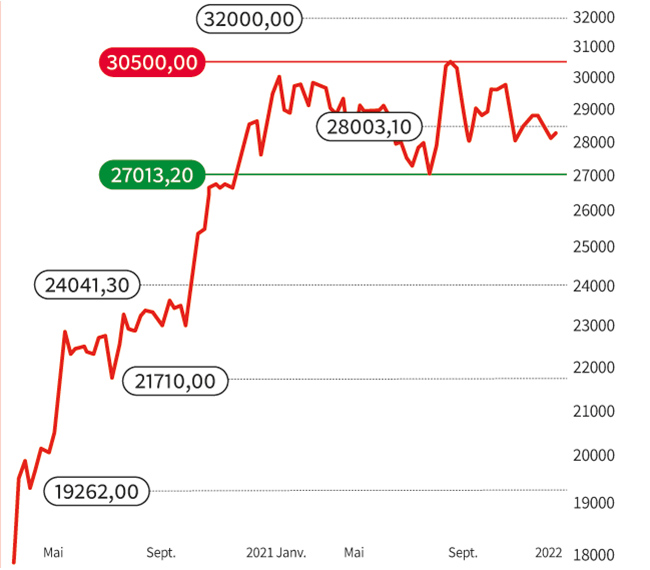

Nikkei

OPINION MOYEN TERME

OPINION LONG TERME

Le Nikkei est en phase de consolidation horizontale depuis de nombreuses semaines, oscillant au sein du range 28 000/30 500 points. L’enfoncement des 28 000 points en données hebdomadaires militerait pour l’amorce d’une consolidation de plus forte ampleur en direction des 27 000 points, voire 26 000 points par extension, zone de convergence avec la moyenne mobile à 100 semaines. Un retour dans cette zone serait l’occasion de se repositionner à l’achat à moindre risque. LP, 18/01/2022