CAC 40

Risque de défaut US, banques centrales… Retour de la volatilité ?

Après un passage à vide fin avril, en raison des craintes persistantes sur le secteur bancaire américain et les déceptions causées par les décisions des banquiers centraux, les places financières ont récemment tenté de reprendre de la hauteur, soutenues par les espoirs d’un accord sur le plafond de la dette américaine et par des publications de sociétés globalement de bonne facture au premier trimestre.

À l’image du CAC 40 qui a inscrit un nouveau plus haut le 24 avril dernier, dans le sillage des valeurs bancaires et du secteur du luxe, les grands indices ont ensuite subi quelques dégagements alors que les annonces de la Fed et de la BCE ont déçu.

Bien que la Réserve Fédérale ait procédé à un nouveau resserrement monétaire de 25 points de base en avril, comme anticipé par le marché, cette dernière a certes laissé entendre une pause dans le cycle de resserrement monétaire (consensus à plus de 75 % pour le 14 juin selon l’outil FedWatch du CME) mais elle a aussi contrecarré les espoirs d’une baisse de taux à court terme, compte tenu de la robustesse du marché du travail aux États-Unis et d’une inflation toujours élevée (4,9 %). Certains de ses membres estiment même qu’il pourrait être nécessaire de relever encore le loyer de l’argent, avec des perspectives d’inflation relevées à la hausse.

De son côté, la BCE a également procédé à une hausse de 25 points de base le mois dernier pour pallier à une inflation persistante en zone euro (7 %) et compte tenu de la faible croissance économique européenne (PIB en hausse de 0,1 % au premier trimestre). Elle n’a néanmoins pas donné d’indication claire pour la suite même si, après 7 resserrements monétaires depuis juillet 2022, d’autres hausses semblent pour le moment anticipées.

À l’approche de ces rendez-vous majeurs, la prudence s’impose sur les marchés actions et notamment aux États-Unis, avec les perspectives de sociétés revues à la baisse et les craintes persistantes de récession. Les négociations sur le plafond de la dette américaine restent par ailleurs dans l’impasse, à 10 jours du risque de défaut de paiement, et les tensions sino-américaines refont surface.

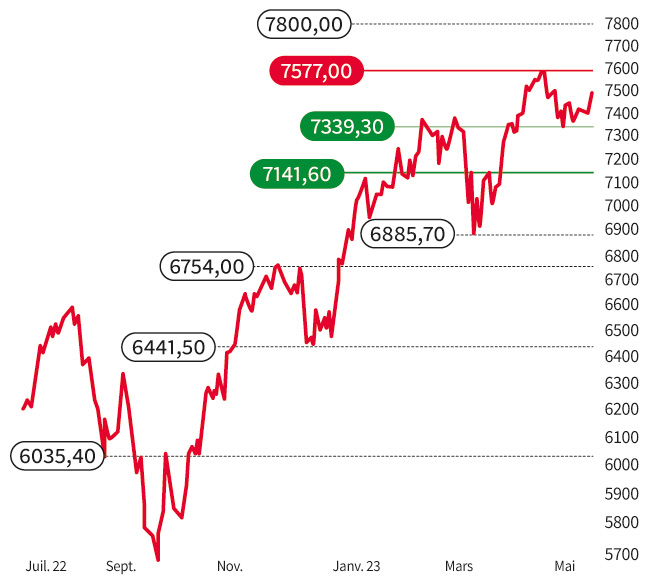

Graphiquement, après avoir inscrit un nouveau record absolu le 24 avril à 7 581 points, le CAC 40 a amorcé une nouvelle phase de consolidation, pénalisé mécaniquement par les versements de dividendes mais aussi en raison des annonces des banques centrales mal accueillies.

Sur un mois glissant, les parcours de ses composantes s’avèrent assez disparates. Alstom récupère près de 22 %, Schneider Electric 10 %, Crédit Agricole 8,3 %, Saint Gobain 6,2 % tandis que Téléperformance décroche de plus de 23 % sur la même période. Unibail recule de 11,7 %, ArcelorMittal de 8,7 %, STM et Renault de plus de 7 %.

En données hebdomadaires, la dynamique haussière reste intacte, comme en témoigne l’orientation de la moyenne mobile à 20 semaines qui fait office de soutien. À plus court, l’indice parisien a récemment pris appui sur la zone des 7 339 points (moyenne mobile à 50 jours), soutenu par les espoirs du relèvement du plafond de la dette américaine avant la date fatidique du 1er juin.

Il faudra désormais surveiller la sortie des 7 339/7 577 points pour avoir plus de visibilité sur l’orientation à venir. Une sortie par le haut de cette zone libérerait un nouveau potentiel d’appréciation conséquent en direction des 7 800 points.

Dans le cas contraire, sous les 7 339 points, des prises de bénéfices pourraient rapidement ramener le CAC 40 vers les 7 200/7 140 points. Les décisions de la Fed et de la BCE sur les taux, les 14 et 15 juin prochains, seront vraisemblablement les principaux catalyseurs.

Laurent Polsinelli

Responsable indices et produits dérivés

© 2023 zonebourse.com, 23 mai 2023

CAC 40

Données chiffrées Euronext. Cours au 19 mai 2023.

AVERTISSEMENT : la rubrique « Analyse Zone Bourse » comprend la diffusion sans aucune modification des articles rédactionnels (analyses techniques, analyses fondamentales, notes de recherche), des analyses graphiques et des recommandations d’investissement à caractère général (ci-après désignées collectivement “les informations”) produites par la société Surperformance SAS, éditrice du site Internet Zonebourse.com. Les informations de cette rubrique représentent une communication à caractère promotionnel et n’ont notamment pas été élaborées conformément à toutes les dispositions réglementaires visant à promouvoir l’indépendance des analyses financières.

les autres indices

Dow Jones

OPINION MOYEN TERME

OPINION LONG TERME

Le Dow Jones poursuit son mouvement de consolidation horizontal depuis juillet dernier, oscillant au sein du range 31 860/34 430 points. Seule la sortie de cette large zone d’indécision permettra de renouer avec une dynamique affirmée. Les incertitudes persistantes sur la trajectoire de la Fed et les craintes d’un défaut de paiement des États-Unis pourraient inciter les opérateurs à limiter les initiatives à brève échéance. LP, 23/05/2023

Nasdaq 100

OPINION MOYEN TERME

OPINION LONG TERME

Porté par la légère décélération de l’inflation américaine et la perspective d’une pause dans le cycle de resserrement monétaire aux États-Unis, le Nasdaq 100 poursuit son rattrapage, affichant désormais une performance de plus de 26 % depuis le 1er janvier. En données hebdomadaires, la dynamique haussière ne sera pas remise en cause tant que l’indice demeure au-dessus des 12 570 points et la prochaine cible haussière est fixée vers 14 860 points. LP, 23/05/2023

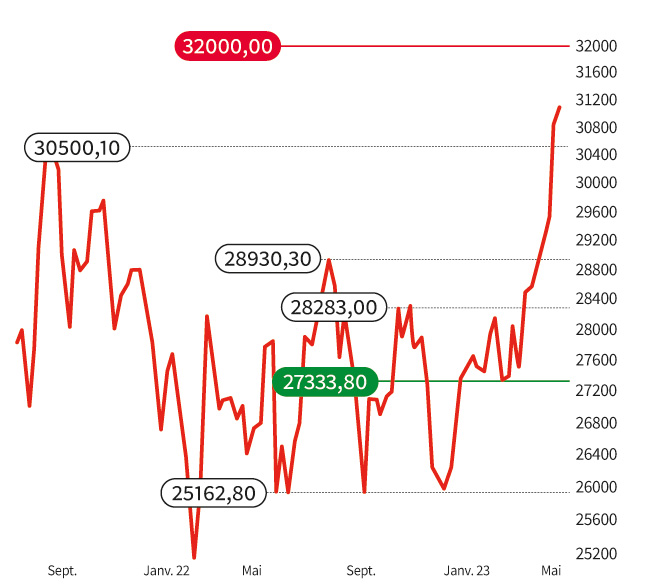

Nikkei

OPINION MOYEN TERME

OPINION LONG TERME

Les perspectives de croissance encourageantes de l’économie japonaise, les prévisions optimistes des sociétés nippones et la faiblesse persistante du yen ont permis au Nikkei de poursuivre son ascension ces dernières semaines et de se hisser sur des niveaux inédits depuis 1990. La cible des 30 500 points évoquée le mois dernier a été largement dépassée et l’indice devrait continuer sur sa lancée, avec

un nouvel objectif fixé vers 32 000 points. LP, 23/05/2023